Malgré un contexte économique marqué par des incertitudes économiques et géopolitiques, les fonds de private equity pour les particuliers continuent sur leur lancée : au troisième trimestre 2024, le Ramify Private Equity Index (RPEI) affiche une performance annualisée stable et solide de 6,1% depuis son lancement (contre 6,3% au trimestre précédent). Cette résilience témoigne de la robustesse et de l’attractivité de cette classe d’actifs pour les investisseurs en quête de diversification.

Lancé en 2024, le

Ramify Private Equity Index (RPEI) mesure la performance des fonds de private

equity destinés aux particuliers. Basé sur un panel de 50 fonds représentant

7,4 milliards d’euros, soit 90% des 8 milliards d’euros d’encours des fonds

concernés. Il est mis à jour trimestriellement et représente ainsi une

référence fiable pour évaluer le private equity des investisseurs particuliers

en France.

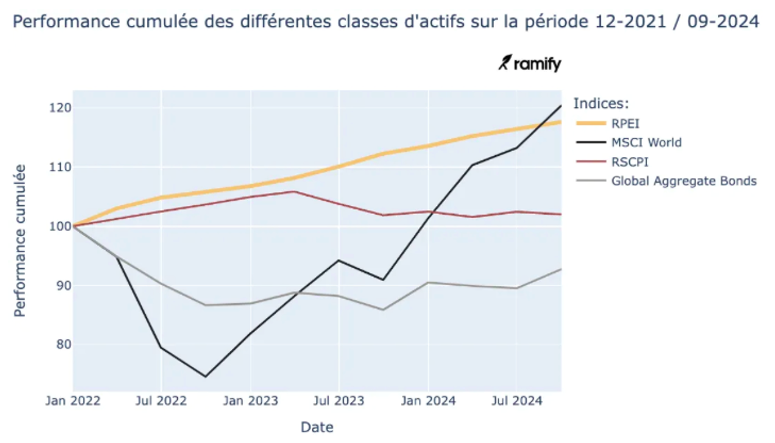

Une classe d’actifs performante dans un environnement de marché incertain

Alors que les marchés

actions restent marqués par des fluctuations importantes, le private equity

démontre qu’il est une alternative robuste et performante. Le RPEI, qui se

rapproche des rendements de l'indice MSCI World (7% de performance

annualisée sur la même période) avec une volatilité moindre, illustre

parfaitement cette dynamique qui va tendre à s’accroître dans les prochaines

années.

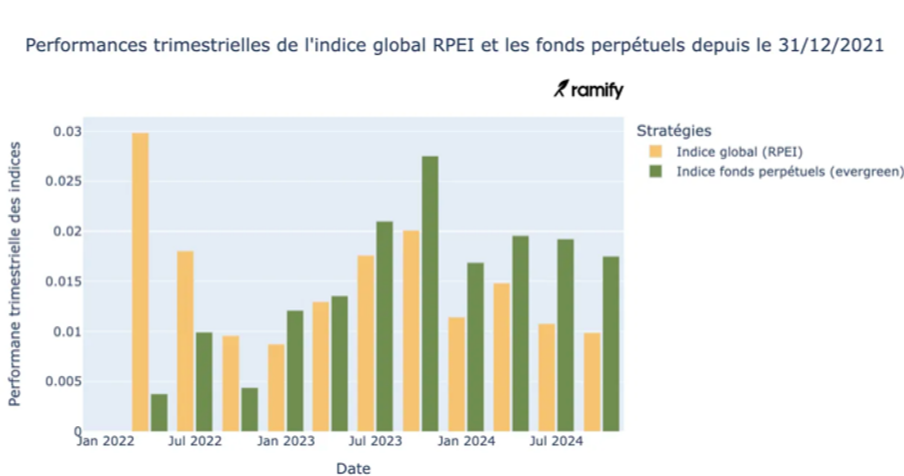

L’essor des fonds

evergreen : une solution souple pour les investisseurs

Les fonds evergreen, contrairement aux fonds traditionnels, offrent une souplesse d’investissement inédite, avec des souscriptions ouvertes en permanence et un réinvestissement automatique des distributions. Cette structure permet aux investisseurs de maintenir une exposition stable aux marchés privés tout en optimisant la gestion de leur liquidité. La part de ces fonds dans la capitalisation du RPEI a d’ailleurs progressé à 57% au T3 2024 (contre 55% au T2), confirmant leur adoption croissante. De plus, sur une période glissante d'un an, ces fonds ont excellé, affichant une performance de 7,5% (contre

4,8% pour le RPEI Index global).

Cette catégorie d’actifs affiche donc une tendance de surperformance constante,

dépassant l'indice RPEI sur huit trimestres consécutifs.

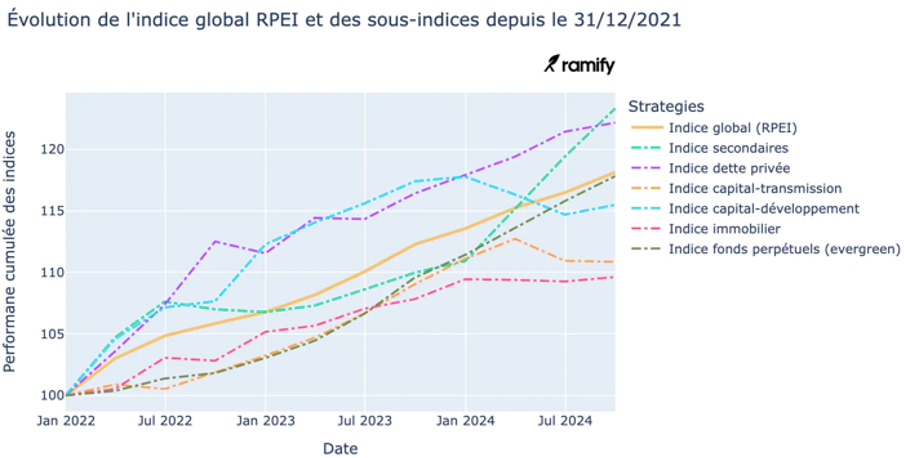

Dette privée et fonds

secondaires attirent les investisseurs

L’allocation du RPEI

reflète l’engouement croissant pour deux segments majeurs du private equity :

• La dette privée : avec une performance

annualisée de 7,6%, ce segment bénéficie de la baisse des taux d’intérêt,

rendant les conditions de refinancement plus attractives.

• Les fonds secondaires : en permettant l’achat

de parts de fonds existants à prix décoté, ces véhicules offrent un accès

immédiat aux rendements du private equity. Leur performance annualisée de 6,9%

depuis le lancement de l’indice en fait une option intéressante pour les

nouveaux investisseurs.

• En parallèle, le Capital-Développement (Growth Equity),

rebondit au T3 et porte la performance annualisée à 5,4%, après deux baisses

consécutives au T1 et T2 2024. Malgré une volatilité plus marquée, ce segment

offre des perspectives de rendements renforcés à moyen terme, soutenues par une

reprise attendue du marché des entreprises en forte croissance.

• Le Capital-Transmission (Buyout), lui, affiche

une performance annualisée de 3,8%. Ce segment reste résilient et pourrait

bénéficier d’un regain d’activité fin 2024 ainsi qu’en début d’année 2025,

porté par un climat économique plus favorable aux opérations de transmission

d’entreprises.

• Enfin, impactés par la crise du secteur en

2023, les fonds de private equity immobilier affichent une performance

annualisée de 3,4%, illustrant les défis persistants liés à la revalorisation

des actifs et aux conditions de financement encore tendues.

Perspectives 2025 : des

opportunités à venir

Après une période

marquée par des hausses de taux et un ralentissement des levées de fonds, 2024

a amorcé un redressement du marché du private equity. Les distributions aux

investisseurs ont repris de manière significative et l’activité

transactionnelle s’est renforcée.

En 2025, plusieurs

tendances pourraient soutenir cette dynamique :

• L’expansion des co-investissements,

permettant aux investisseurs particuliers d’accéder directement à des deals

spécifiques aux côtés de gestionnaires expérimentés ;

• Une diversification accrue, avec une montée

en puissance des investissements dans les infrastructures, offrant des

perspectives de rendement stable sur le long terme ;

• Une plus large démocratisation du private

equity grâce aux nouveaux fonds ELTIF 2.0 et aux véhicules d’investissement

alignés avec la loi Industrie Verte, facilitant l’accès à cette classe d’actifs

pour les particuliers.

« Le Ramify Private Equity Index confirme la montée en puissance du private equity comme pilier de diversification pour les investisseurs particuliers. Sa stabilité de performance, couplée à des innovations telles que les fonds evergreen et une diversification accrue des segments, ouvre des perspectives prometteuses pour 2025, dans un marché en pleine mutation et riche en opportunités », conclut Olivier Herbout, cofondateur et CIO de Ramify.