Réalisée par l’IEIF en partenariat avec l’IFPIMM

Depuis 2019, l’IEIF

mène une étude annuelle sur le marché du financement de l’immobilier des

professionnels en France, à l’instar des études déjà existantes sur les marchés

anglais et allemand.

En 6 éditions, cette

étude unique est devenue une référence permettant d’analyser la place centrale

que représente le marché du financement des acteurs professionnels de

l’immobilier dans un secteur très capitalistique.

→ Elle en décrit les

différentes caractéristiques, distinguant les financements d’actifs,

destinés aux investisseurs professionnels, les financements des corporates du

secteur immobilier et le financement de la promotion immobilière sur le

territoire.

→ Elle synthétise les

anticipations des contributeurs sur les évolutions de ce marché, aussi bien en

termes conjoncturels (volumes, niveaux des taux, caractéristiques des

opérations financées…) que structurels (impacts de la réglementation, prise en

compte de la dimension environnementale des projets…).

→ Le panel mis à

contribution regroupe aussi bien des BFI (Banques de Financements et

d’Investissements), que des banquiers de réseau et des prêteurs dits «

alternatifs » au travers des fonds de dettes et des assureurs.

Un marché du financement de l’immobilier des professionnels de 200 milliards d'euros

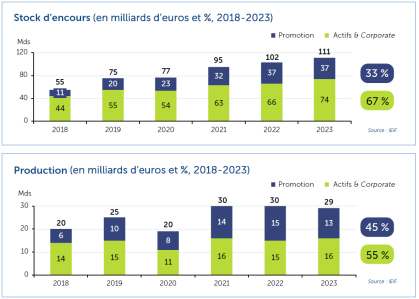

A fin 2023, le stock

d’encours du périmètre de l’étude représente un total de crédits aux

professionnels de l’immobilier de 111,4 milliards d’euros (74 milliards d’euros

pour les financements d’actifs et corporates et 37 milliards d’euros pour ceux

de la promotion).

« Suite aux discussions poussées que nous avons avec la place, nous estimons que le marché du financement de l’immobilier des professionnels représente un total d’encours de l’ordre de 200 milliards d’euros, c’est dire le poids de ce marché ! », note Denis Moscovici, Senior Advisor IEIF.

La production du panel

interrogé par l’IEIF représente quant à elle 28,7 milliards d’euros de

production (16 milliards d’euros pour les financements d’actifs et corporates

et 13 milliards d’euros pour la promotion immobilière).

A périmètre constant,

c’est-à-dire, en excluant les nouveaux contributeurs afin de ne pas avoir

d’effet de périmètre, la production de financements est en recul pour la

seconde année consécutive. Après avoir baissé de -13% entre 2021 et 2022, la

production de crédits recule de -12% entre 2022 et 2023.

Ce repli relatif du

marché du financement notamment en comparaison avec le marché de

l’investissement, divisé par deux entre 2022 et 2023, s’explique par la force

de l’activité de refinancement de plus en plus prégnante chez les prêteurs.

En 2023, le

refinancement a ainsi représenté en moyenne 46% de leur activité (contre 26% en

2022).

Des classes d’actifs impactées : Zoom sur le bureau et la promotion résidentielle. Sans surprise, le regard par classe d’actifs permet de mettre en avant que ce sont les bureaux qui souffrent le plus du contexte. Le recul des bureaux est-il inexorable ?

Le désaveu des

investisseurs pour une classe d’actifs sur laquelle ils sont historiquement le

plus exposés et dont les actifs les moins centraux subissent une décote

significative explique ce constat. Cela marque une vraie dichotomie sur ce

marché entre les bureaux non prime, essentiellement en périphérie de Paris et

les bureaux prime, localisés dans le centre de Paris, dans quelques communes de

l’ouest parisien et dans les grandes métropoles dynamiques.

→ Pour les bureaux non

prime,

on constate des taux de vacance élevés et des reports d’un marché à l’autre

avec des conditions de financement et de refinancement peu favorables quand ces

actifs arrivent à se faire financer.

La Défense demeure un grand marché qui absorbe, grâce à sa desserte, à la qualité de ses immeubles et aux avantages accordés pour les nouveaux preneurs, pour autant le taux de vacance y reste très élevé et il faudra des années pour le résorber, cela sans doute au détriment des marchés de la boucle Nord qui interrogent sur leur devenir. Pour ces crédits, portant sur des immeubles de périphérie, les difficultés pourraient se présenter au moment des mises en location ou des relocations de surfaces vacantes, des tests sur les ratios de covenant ou bien à l'arrivée à la date de maturité. L'exercice de refinancement risque alors de s'en trouver perturbé.

→ Pour les bureaux

prime,

l’attractivité reste soutenue grâce à un ajustement des taux de rendement.

Pour ces actifs, les conditions de financement et de refinancement sont plus

ouvertes, les prêteurs se disputant parfois les dossiers les plus sécurisés.

De son côté, la crise

du secteur de la promotion résidentielle est loin d’être terminée et le creux

de la vague n’est probablement pas atteint. L’accumulation des difficultés pour

le secteur année après année a fait chuter le marché à des niveaux inférieurs à

ceux connus durant la très grave crise des années 1990 de la production et de

la commercialisation de logements neufs en France. Les opérations admissibles

au financement par les banquiers du secteur ont fait l’objet de revues

complètes et seules celles pré commercialisées auprès des acheteurs en bloc,

c’est-à-dire pour l’essentiel les grands acteurs du logement social et

intermédiaire sur le territoire, sont financées et accompagnées dans le temps.

« Alors que nous

commencions à entrevoir des scénarios de sortie de crise à mi-2024 à horizon

mi-2025, aussi bien sur le cycle de l’inflation et des taux que sur celui des

valeurs d’actifs, la situation géopolitique et politique nationale a plongé les

acteurs dans la perplexité et l’attentisme, repoussant les espoirs de reprise

plutôt à fin 2025 ou début 2026 », explique Christopher Puyraimond, Analyste

au sein du Pôle fonds immobiliers de l’IEIF.

L’ESG, critère clé des

dossiers éligibles au financement

Convaincu de la prise

de conscience des prêteurs de l’importance de l’ESG dans leur activité sur les

dernières années, le marché est rentré dans une phase dite d’« implémentation

». La montée des défis pour accompagner la transition climatique, mais également

et surtout les pressions réglementaires qui s’accumulent en France et en

Europe, poussent les prêteurs à développer leurs compétences et à investir dans

des outils pour intégrer l’ESG dans leurs conditions d’octroi de crédits.

Ce constat sur la prise

de conscience des prêteurs se traduit dans l’étude IEIF par une meilleure

qualification de leur activité vis-à-vis de l’ESG. Il ressort des indicateurs

de l’étude que les prêteurs favorisent les grilles de scoring interne et les pôles

dédiés dans leurs effectifs. Sur le plan des informations collectées dans le

cadre des financements, les DPE, labels et certifications environnementales

sont les plus demandés par les prêteurs.

« Le grand défi,

aux côtés du développement des compétences des équipes, consiste désormais à

intégrer ces critères extra-financiers dans les systèmes d’informations des

prêteurs, au même titre que les critères financiers le sont afin d’intégrer

pleinement le processus des financements et pas uniquement à l’octroi », analyse Denis

Moscovici.

L’attitude des pouvoirs

publics et des autorités de régulation sur cette thématique sera essentielle

pour que les efforts payent sur la durée.

Prospectives 2024 …et au-delà

Les prêteurs financent

moins de nouvelles opérations, accompagnent leurs clients dans la durée et se

préoccupent de la gestion de leurs encours.

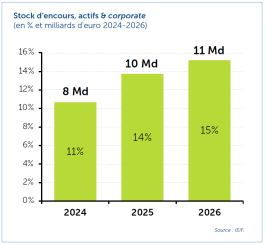

L’IEIF anticipe une

stabilité des encours prêtés dans la durée, à horizon de 2 ou 3 ans, et une

nouvelle baisse de la production en 2024 pour la 3ème année consécutive.

Comme cela a déjà été

évoqué, dès 2023 les refinancements des opérations de financement d’actifs avec

bris de covenants ou arrivées à maturité constituent le gros du travail des

prêteurs.

Les financements de

nouvelles opérations d’acquisitions et de promotion sont moins nombreux dans un

contexte de moindre dynamisme de ces marchés, alors même que les refinancements

et restructurations de crédits en portefeuille sont rendus nécessaires du fait

de la nouvelle donne sur les taux d’intérêt et les valeurs depuis le démarrage

de la crise de l’inflation et la remontée des taux d’intérêt.

« En 2024, suite à

nos échanges avec les contributeurs, nous estimons que la part des

refinancements devrait être comprise entre 50 et 80%. Ces projections

concordent avec l’estimation que nous avons des dettes qui arriveront à

échéance en 2024, 2025 et 2026. Si elles constituent des volumes conséquents,

elles sont tout à fait absorbables par les prêteurs dans la durée. Pour autant,

tant que les opérations ne sont pas cédées ou sorties des bilans des banques,

elles continueront de peser sur leurs encours avec un montant qui atteindra

11,2 milliards d’euros pour les crédits arrivant à maturité en 2026, soit 15%

des encours de financement d’actifs et de corporates », poursuit

Christopher Puyraimond.

Les caractéristiques

des crédits nouveaux ou refinancés demeurent celles d’un marché extrêmement

sécurisé tandis que l’on constate que les marges ont globalement augmenté

pendant la période de hausse des taux d’intérêts afin de maintenir la

rentabilité des encours.

L’étude pointe

également la situation paradoxale des grands fonds de dettes en Europe qui, en

toute logique, devraient profiter d’une période où les banques sont contraintes

par des réglementations plus fortes en Europe (Comités de Bâle) et d’un grand

besoin de refinancement.

Or, on constate plutôt, déjà en 2023 et sans doute encore plus en 2024, un recul de ces acteurs qui ont du mal à lever des fonds nouveaux pour leurs activités auprès des institutionnels européens. Il faut espérer que d’ici 2 à 3 ans, ces acteurs puissent retrouver des capacités nouvelles.