Prix d’achat décoté, absence d’aléas locatifs et de frottement fiscal (pas d’imposition aux revenus fonciers), l’acquisition de la nue-propriété d’un bien immobilier offre de nombreux avantages pour qui veut réaliser un investissement sur le long terme.

Cette stratégie peut répondre à plusieurs objectifs : préparer sa retraite, optimiser sa fiscalité ou encore transmettre par anticipation en profitant au mieux des abattements sur les droits de donation.

Ultime atout : lors de la revente du bien en pleine propriété, la plus-value réalisée bénéficie d’une fiscalité avantageuse.

Une décote conséquente à l’acquisition

Investir en nue-propriété, c’est acquérir un bien sans en avoir la jouissance immédiate, celle-ci restant détenue par le vendeur/usufruitier. Dans un premier temps, seuls sont acquis les murs de l’immeuble sans possibilité de l’occuper ou de le louer ; des prérogatives réservées à l’usufruitier. En contrepartie, le nu-propriétaire bénéficie d’une décote importante sur son prix d’achat. Elle correspond à la valeur des loyers qui auraient pu être obtenus dans le cadre d’un investissement locatif « classique ».

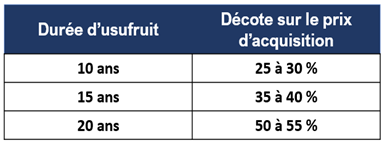

Plus la durée de l'usufruit est longue, plus la décote est élevée et plus la valeur de la nue-propriété est faible. Dans le cadre d’un démembrement temporaire, il est possible de s’appuyer sur le barème ci-dessous. À noter : ce barème diffère du barème utilisé par l’administration fiscale (cf CGI 669-2) pour calculer les « frais de notaire » lors de la transaction ou bien les droits de donation lors d’une succession.

© Monetivia

Un traitement fiscal favorable de la plus-value

À la fin du démembrement, i.e. à la date prévue d’extinction de l’usufruit, le nu-propriétaire devient automatiquement plein propriétaire. Il y a mécaniquement reconstitution de la pleine propriété sans aucune formalité. Si l’investisseur décide alors de revendre le bien, la plus-value est calculée de la manière suivante :

Plus-value = Prix de vente du bien en pleine propriété – Valeur vénale du bien en pleine propriété au moment de l’acquisition en nue-propriété.

Autrement dit, la décote engrangée initialement, qui va constituer un gain à la sortie, ne sera pas fiscalisée au titre des plus-values.

De surcroît, la valeur d’achat peut être augmentée des « frais de notaires », qui, autre avantage, sont calculés sur le prix décoté de la nue-propriété.

A noter qu’au montant de la plus-value s’appliquent par ailleurs les abattements classiques pour durée de détention (art. 150 VC du CGI). La cession est ainsi totalement exonérée au bout de 22 ans pour l’impôt sur le revenu et au bout de 30 ans pour les prélèvements sociaux.

_________

Exemple

La nue-propriété d’un bien parisien est acquise initialement au prix de 325 000€, dans le cadre d’un démembrement temporaire de 15 ans, alors que le bien en pleine propriété vaut 500 000€. La décote est donc de 175 000€.

Si le bien vaut 673 000€ au bout de 15 ans dans l’hypothèse d’une appréciation immobilière de 2%/an), alors le gain total pour l’investisseur atteint 348 000€ (175 000€ de décote +173 000€ de valorisation immobilière).

Pour autant la plus-value taxable ne sera seulement que de 173 000€ car la décote n’est pas considérée comme une plus-value par l’administration fiscale. Plus-value = 673 000 – 500 000.

En cas de revente au bout de 15 ans, après prise en compte des abattements pour durée de détention, l’impôt sur la plus-value se monte alors à 37 994€. Le gain total net de l’opération est alors de 310 006€.

Soit un T.R.I. pour l’investisseur (hors frais de notaire) de 4,84%.