Alors que le marché de l’investissement locatif s’est effondré fin 2023, l’intérêt grandissant des jeunes cadres pour ce type d’opérations demeure. Conscients de disposer d’un budget insuffisant pour s’offrir la résidence principale de leurs rêves, comme du fait que leur carrière les amènera peut-être à déménager plusieurs fois, l’investissement locatif s’impose comme la solution pour se créer un patrimoine immobilier sans se mettre « de fil à la patte ». Faut-il encore qu’on leur en laisse la possibilité…

Un marché en repli en 2023

La production de crédit destiné à financer un investissement a presque diminué de moitié (- 40%) au dernier trimestre 2023 par rapport au dernier trimestre 20221. Chez CAFPI, la part de l’investissement immobilier sous toutes ses formes (en direct, SCPI…) est passé de 10,1% en 2022 à 8,5% en 2023.

« Cette baisse d’activité provient principalement, comme pour les autres acquéreurs, de l’effet cumulé de la hausse des taux et des exigences du HCSF. Ce dernier, en plus de durcir les conditions d’accès au financement, a changé la méthode de calcul de l’endettement chez les investisseurs, la rendant beaucoup moins favorable », souligne Bruno Taltavull, senior de l’agence CAFPI Fininvest, spécialisée dans le financement des investisseurs.

Malgré ce contexte morose, une tendance déjà observée s’est confirmée, l’attrait d’un jeune public pour l’investissement locatif, notamment dans l’immobilier neuf.

« On a également pu observer que certains jeunes achètent leur résidence principale sans PTZ, alors même qu’ils auraient pu prétendre à ce prêt sans intérêts, afin de conserver la liberté de la mettre en location s’ils le souhaitent », constate Bruno Taltavull.

L’immobilier neuf plébiscité par les jeunes actifs

Alors que 70% environ des projets locatifs financés par l’intermédiaire de CAFPI sont orientés vers un investissement dans le neuf via le dispositif Pinel, les jeunes suivent ce même mouvement. Il est notamment possible de différer de 2 ans son remboursement de prêts, lorsque l’entrée en jouissance du bien est décalée par rapport à l’octroi du crédit, ce qui est courant lors d’un achat sur plan. Les intérêts cumulés pendant la période de différé sont ensuite ajoutés au capital et donc lissés sur la durée du prêt.

« Les dispositifs Pinel et Pinel+ vivent leur dernière année. Mais les jeunes en quête d’investissements locatifs pourront ensuite se tourner vers l’ancien, notamment les passoires thermiques qui sont décotées de 5 à 20% environ par rapport à un bien classé D sur le DPE. Les banques financent l’investissement dans les biens énergivores sous condition de devis travaux, d’engagement à les faire et d’intégration des montants estimés dans le plan de financement et l’endettement futur. Cela ouvre de nouvelles opportunités aux investisseurs. Il y a aujourd’hui 5 millions de logements classés F et G, mais ce chiffre pourrait baisser avec la réforme du DPE annoncée mi-février pour les biens affichant moins de 40 m² », précise Bruno Taltavull.

Les jeunes investisseurs ont aussi une appétence pour l’investissement en parts de SCPI qui donnent accès à des actifs tertiaires (bureaux, commerces…) d’ordinaire peu accessibles aux particuliers et, en résidentiel, aux mêmes avantages fiscaux qu’un investissement en direct (déficit foncier et Malraux, notamment). « Après les dévalorisations du deuxième semestre 2023, l’achat de parts de SCPI permet d’investir dans l’immobilier avec des tickets d’entrée plus faibles et des rendements intéressants », ajoute Bruno Taltavull.

Les avantages de l’investissement locatif à crédit

Financer son achat locatif à crédit permet aux investisseurs d’acheter sans mobiliser leur épargne, d’alléger la fiscalité sur les loyers et, ainsi, de majorer le rendement de l’opération.

- Profiter de l’effet de levier du crédit. L’immobilier est le seul placement pouvant être financé à crédit. S‘il est préférable de disposer d’un apport minimal de 10% couvrant les frais d’acquisition pour l’ancien, ce montant est de moitié pour le neuf grâce à des frais de notaire réduits. Or il est de nouveau possible d’emprunter à 110% (prix du bien plus frais). Les banques exigent, dans ce cas, une épargne de précaution équivalant à six mois ou un an de revenus locatifs afin de supporter une éventuelle période de vacance ou des dépenses exceptionnelles (gros travaux…).

- Alléger la fiscalité sur les loyers. L’imputation des intérêts d’emprunt sur les loyers permet de réduire son imposition, et ce d’autant que les taux ont été multipliés par 3 à 4 sur les deux dernières années. Attention ne pas confondre les régimes micro et réel. En micro (foncier ou BIC), on n’impute pas les intérêts d’emprunt. Ce mécanisme peut encore être amélioré grâce au prêt in fine. « Ce dernier permet de ne payer que les intérêts pendant la durée du prêt, et donc de libérer une capacité d’endettement pour d’autres projets ou placements et surtout il offre la possibilité de gommer tout ou partie d’un bénéfice foncier existant. Dans ce cas, la sortie du crédit est sécurisée et prévue dans le montage financier via le nantissement d'une assurance-vie, un plan d'épargne avec des versements réguliers ou une sureté réelle sur le bien », indique Bruno Taltavull.

- Se protéger. L’assurance emprunteur protège l’investisseur en cas de décès ou de perte d’autonomie. Mais il réalise une économie par rapport à l’assurance exigée pour l’acquisition d’une résidence principale ou secondaire. En effet pour un investissement, seules les garanties « décès et perte totale et irréversible d'autonomie » (PTIA) sont obligatoires. Les garanties « invalidité permanente totale ou partielle » ainsi que « l’incapacité temporaire de travail (ITT) » ne sont pas exigées car la perception du loyer ne dépend pas de l’état de santé de l’investisseur.

Des blocages qui perdurent

Aujourd’hui, les nouveaux critères du HCSF modifiant le calcul du taux d’endettement, sont très pénalisants. Ils conduisent les courtiers à refuser la moitié des dossiers qui auraient été éligibles avant la mise en place de ces règles.

En effet, pendant plus de 25 ans, les banques ont appliqué le calcul en différentiel, qui permet de déduire les loyers du remboursement du crédit plutôt que les ajouter aux autres revenus du foyer. Et ce, sans que la proportion des défauts de paiement des clients particuliers soit significativement impactée.

« Le retour à ce mode de calcul permettrait de resolvabiliser la moitié des investisseurs et ainsi de pouvoir aider à résorber la pénurie des biens offerts à la location que l’on connaît en France », conclut Bruno Taltavull.

Exemple

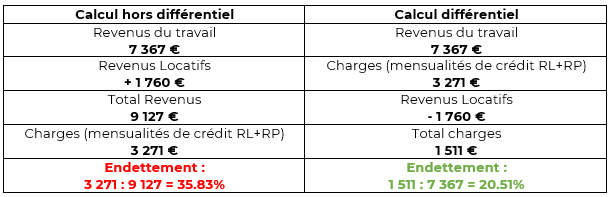

Un cadre supérieur, avec un salaire net mensuel de 7 367€, possède une résidence principale pour laquelle il paye 1 587€/mois. Il possède déjà un investissement locatif qui lui coûte 1 687€/mois et les loyers pondérés à 80% rapportent de 1 760€/mois. Pour mémoire, le taux d’endettement se calcule en divisant les charges par les revenus

Aujourd’hui, sans le calcul différentiel, il ne dispose d’aucune marge de manœuvre pour effectuer une opération supplémentaire. Avec un calcul en différentiel, il aurait pu faire un nouvel investissement locatif à hauteur de 300 000€ !