Avec le recul de l’inflation et la probable stabilisation, voire inflexion à moyen terme des taux d’intérêt, le marché immobilier gagne en lisibilité. De nouvelles opportunités d’acquisition apparaissent. Elles doivent néanmoins se plier à une discipline d’investissement rigoureuse.

L’analyse de Christophe Delacour, Associé Directeur Dénéral d’Axipit Real Estate Partners, société de gestion de fonds d’investissement immobiliers.

Un environnement qui a changé de paradigme, source de nouvelles opportunités

Le marché immobilier demeure soumis à des perspectives économiques incertaines ainsi qu’à des conditions de financement moins favorables qu’il y a encore quelques mois. Toutefois la lisibilité du marché s’est renforcée.

Le pic d’inflation en France comme en Europe semble avoir été atteint. D’après l’Insee, l’inflation en France est passée de 5,1 à a 4,5% entre mai et fin juin. En zone euro, elle a fléchi de 6,1 à 5,5% sur la période. Cela devrait permettre une pause dans la hausse des taux d’intérêt pratiquée par la BCE, puis une baisse des taux dans un avenir plus ou moins proche.

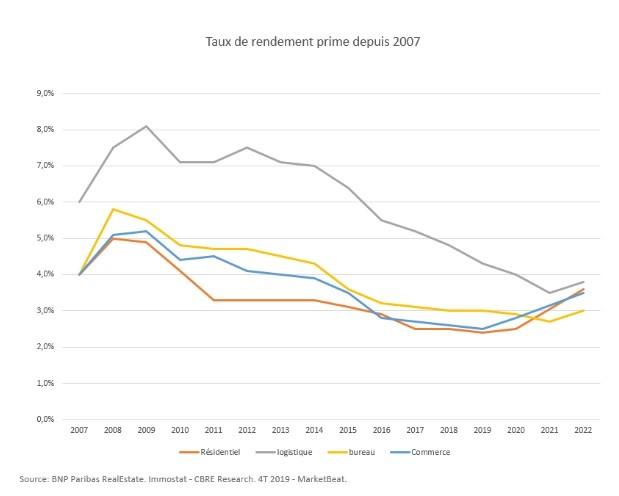

Alors que certains acteurs doivent céder des actifs pour pouvoir se refinancer face à l’envolée des taux d’intérêt, certains acquéreurs, avec de l’equity disponible, sont en position de force. Ils peuvent saisir des actifs à des prix décotés par rapport à leur valeur. Le taux de rendement des actifs prime en immobilier d’entreprise a augmenté de 100 à 200 points de base en 18 mois.

Par ailleurs, pour répondre à leurs exigences réglementaires, certains institutionnels cèdent des actifs immobiliers, ce qui amplifie encore les opportunités d’acquisition.

Miser sur la diversification pour limiter le risque

Les cycles sont de plus en plus décorrélés entre les différentes classes d’actifs immobiliers. Ainsi entre 2020 et 2021, pendant la crise sanitaire, alors que les taux de rendement prime des actifs de logistique et de bureaux ont reculé, ceux des actifs résidentiels et de commerce ont progressé, comme souligné dans le graphe suivant.

Tirant parti de cette décorrélation, un portefeuille diversifié et composé de différentes typologies d’actifs permet de bénéficier de l’alternance des cycles et de maximiser le couple rendement-risque.

Investir en France et dans d’autres pays européens, comme l’Allemagne ou l’Espagne, permet également de surfer sur les différents cycles économiques, tout en misant sur la similarité des changements sociétaux dans cette zone géographique.

Certaines classes d’actifs sont à privilégier. En dépit de l’essor du télétravail, il reste intéressant d’investir dans le bureau, au cœur de la vie des entreprises et de leur culture managériale. Sur le modèle du secteur hôtelier, la présence de services (restauration, conciergerie, …) représente désormais une vraie offre différenciante dans l’attractivité d’un actif. La thématique ESG est également devenue essentielle pour les locataires, en permettant d’optimiser les consommations énergétiques et le confort des usagers. Il sera donc intéressant de mener sur certains actifs un travail d’asset management pour repenser les usages, les services, et l’utilisation des espaces.

Les actifs de commerce et les actifs de distribution (logistique et locaux activité) permettent, eux, de bénéficier de l’évolution des modes de consommation. L’explosion du e-commerce ne remet pas en cause le développement des commerces physiques. Le dynamisme de l’activité des commerces de bouche ou des primeurs en France en est le parfait exemple.

Enfin le résidentiel classique présente un solide avantage : il affiche un faible niveau de risque pour un rendement limité mais stable. Les passoires thermiques, classées F ou G, enregistrent de belles décotes de prix. Celles qui bénéficient d’un bon emplacement et d’une demande solvable offrent de belles perspectives de valorisation, après un travail de repositionnement pour coller aux besoins du marché.

Créativité et sélectivité indispensables

Dans cette période qui combine mutations sociétales et nouvelles opportunités d’acquisitions, il est nécessaire d’être créatif de façon à repenser les actifs ne répondant plus aux besoins des usagers. Certains « retails parks » par exemple, peuvent se prêter efficacement à des opérations de transformation et devenir des locaux d’activité, des actifs de petite logistique ou encore du résidentiel dans des zones où la ville s’est étendue dans sa périphérie. La décote actuelle sur les prix permet ce type d’opérations plus risquées. Définir en amont une stratégie claire à mettre en place, notamment sur le montant des travaux à réaliser, est néanmoins primordial.

Le contexte économique, qui demeure tendu, requiert plus que jamais une sécurisation des flux locatifs par une fine analyse du marché et de la demande. La localisation des actifs doit être étudiée de près en partant du constat que certaines zones, attractives il y a encore quelques années, ne le sont plus aujourd’hui. C’est particulièrement le cas dans le commerce.

D’autre part une grande attention doit être portée à la santé financière des locataires et à leur capacité à supporter des loyers indexés sur l’inflation, à travers l’analyse du taux d’effort.

Forts de ces principes d’investissement, les portefeuilles d’actifs pourront délivrer des revenus réguliers tout en se valorisant dans le temps. Au bénéfice de la performance offerte des investisseurs !