Le reporting de durabilité va s’imposer progressivement à toutes les entreprises. Ce qui peut être perçu au premier abord comme une contrainte s’avère être riche d’opportunités.

Aurore Damiani et Nicolas Aubrun, associés Advolis Orfis, membre indépendant de Walter France, expliquent ici comment les indicateurs ESG peuvent être un levier de performance pour les entreprises, et le rôle central de la fonction financière dans la démarche.

La nécessité de préserver les ressources de la planète et de lutter contre les changements climatiques a été actée en 2015 lors de la signature de l’accord de Paris pendant la COP 21. Depuis cette date, plusieurs directives européennes ont été édictées avec l’objectif de mettre en avant les enjeux de durabilité, de renforcer la place de la RSE dans les entreprises, et de mettre au même niveau les reporting financier et « extra-financier », également appelé reporting de durabilité.

Les entreprises doivent connaître le contexte réglementaire, s’approprier les indicateurs ESG pour les intégrer dans une stratégie de performance, et s’organiser en interne en s’appuyant sur les fonctions financières.

> Un contexte réglementaire en évolution

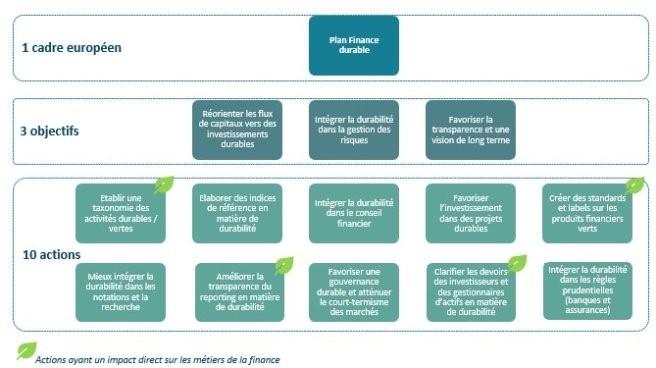

Les objectifs du Green Deal européen du 7 juin 2021 sont clairs : atteindre la neutralité carbone à l’horizon 2050 et accompagner la stratégie ambitieuse européenne en matière de finance durable. Dans le cadre du plan « Finance durable », l’Europe a fixé trois objectifs : réorienter les flux de capitaux vers des investissements durables ; intégrer la durabilité dans la gestion des risques ; favoriser la transparence et une vision de long terme.

Ces objectifs se déclinent en dix actions, dont quatre ont un impact direct sur les métiers de la finance :

- établir une taxonomie des activités durables ;

- créer des standards et des labels sur les produits financiers verts ;

- améliorer la transparence du reporting en matière de durabilité ;

- clarifier les devoirs des investisseurs et de gestionnaires d’actifs en matière de durabilité.

Pour cela, deux textes sont essentiels :

- la « Taxonomie ». La taxonomie européenne est un texte réglementaire adopté par l’UE en 2020. Elle classifie les activités économiques selon leur impact environnemental afin d’orienter les investissements vers celles qui sont le moins polluantes. La taxonomie est l’un des textes clés de l’Union européenne sur la finance verte. Elle s’applique partiellement depuis 2022 pour les EIP (entités d’intérêt public) de plus de 500 personnes. A ce jour, ce sont les deux objectifs liés au climat (atténuation et adaptation au changement climatique) qui sont mis en œuvre. Les actes délégués liés aux quatre autres objectifs sont attendus courant 2023.

- la directive CSRD (Corporate Sustainability Reporting Directive), dont l’objectif est d’harmoniser le reporting de durabilité des entreprises et d’améliorer la disponibilité et la qualité des données ESG publiées. Elle a été adoptée par le Conseil européen en novembre 2022, avec un délai de transposition dans les droits nationaux de 18 mois. Pour l’Europe, les normes applicables seront les ESRS (European Sustainability Reporting Standards) édictées par l’EFRAG. Le calendrier de mise en œuvre s’étale de 2025 à 2029 selon le type d’entreprises.

> Bientôt toutes les entreprises seront concernées

Pour l’instant, ce sont surtout les entreprises cotées (« EIP ») dépassant certains seuils qui sont soumises à ces obligations, mais attention, toutes les entreprises doivent se préparer, pour deux raisons. Première raison : les seuils d’obligation (nombre de salariés, chiffre d’affaires et total du bilan) ont été revus à la baisse, qu’il s’agisse de sociétés cotées ou non. Deuxième raison : une PME ne rentrant pas dans les critères « d’obligation » pourrait bien se voir pénalisée dans le cadre d’un appel d’offre si ce dernier intègre, comme c’est de plus en plus le cas, des questions sur les engagements de la société en matière de durabilité. Et même sans appel d’offres, de plus en plus d’entreprises vont demander à leurs prestataires qu’ils soient « volontairement » conformes à ces obligations afin de pouvoir intégrer dans leur propre rapport de durabilité l’ensemble de leur chaîne de valeur.

Mieux vaut donc s’y mettre sans attendre !

> La performance de durabilité a un impact sur la valeur de l’entreprise

Voici encore une raison pour que toutes les entreprises travaillent sur le sujet et qui illustre parfaitement l’imbrication entre durabilité et valorisation. Une entreprise qui ne prendrait pas en compte la demande des consommateurs ou, plus largement, des parties prenantes en matière d’environnement, par exemple en ne proposant pas une deuxième vie à ses produits, pourrait se voir « pénaliser » et subir une décote financière. Cela s’est déjà produit pour des sociétés cotées, et aucune entreprise, même d’une taille plus modeste, n’est à l’abri.

> Le reporting de durabilité est un vecteur d’opportunités

Quatre opportunités s’offrent aux entreprises qui se lancent dans une démarche ESG. En réfléchissant sur ses enjeux de durabilité, l’entreprise va se poser un certain nombre de questions sur ses consommations d’énergie, d’eau, etc. En trouvant des solutions pour réduire son impact environnemental, elle va très certainement réaliser des économies.

Les jeunes générations sont sensibles aux enjeux ESG. Dans un contexte de pénurie de talents, être engagé dans une telle démarche sera de nature à attirer de nouveaux collaborateurs, et, en les impliquant, à les fidéliser.

En satisfaisant les attentes de consommateurs de plus en plus exigeants en la matière, et en valorisant son image de marque, l’entreprise « engagée » pourra constater un impact positif sur son chiffre d’affaires.

Enfin, elle pourra accéder à de nouveaux financements. On assiste actuellement à l’émergence de prêts bancaires « verts » ou adossés à des critères de durabilité, qui ne sont pas forcément liés à l’environnement mais qui peuvent intégrer par exemple des objectifs de réduction d’accidents du travail, d’égalité hommes-femmes, etc. Ces prêts bancaires offrent des bonus sur les taux de financement. On assite également à l’essor de l’investissement socialement responsable via des fonds « à impact » qui concernent davantage les investissements en capital et en fonds propres. Concernant les entreprises financières, elles ont désormais des objectifs de ratio d’actifs « verts » dans leurs investissements. Enfin, l’Etat peut accorder des subventions et des aides dans le cadre de certains projets de transition écologique.

> Les fonctions financières ont un rôle clé à jouer

L’ESG est une matière encore assez peu connue, or les premières publications de rapports ESG seront bientôt une réalité et vont nécessiter beaucoup de travail. Le DAF – directeur administratif et financier –, et la direction financière au sens large ont un rôle prépondérant à jouer dans la production du reporting de durabilité des entreprises pour en assurer la fiabilité et la cohérence. Ils sont habitués à communiquer avec les autres fonctions et ont donc toute légitimité pour être le « connecteur » du grand nombre d’équipes qui sont concernées.

Leur mission s’articulera en trois étapes.

Etape 1 : préparer la gouvernance ainsi que l’ensemble des fonctions de l’entreprises à l’attribution de nouvelles responsabilités et à la prise en compte des thématiques ESG ; clarifier les futures interactions ; et créer un comité de pilotage ESG.

Etape 2 : mettre en place une collaboration entre les différentes fonctions de l’entreprise, surtout en établissant une cohérence entre le reporting financier et le reporting de durabilité, et en adaptant le business model de l’entreprise aux enjeux ESG.

Etape 3 : construire les indicateurs de suivi de la performance ESG, fiabiliser un reporting de durabilité qui répond aux besoins du marché et aux attentes réglementaires et le communiquer à toutes les parties prenantes.