Knight Frank dresse le bilan des marchés immobiliers résidentiels français et européen et détaille les résultats d’une enquête menée auprès de grands investisseurs

Net ralentissement au 3e trimestre

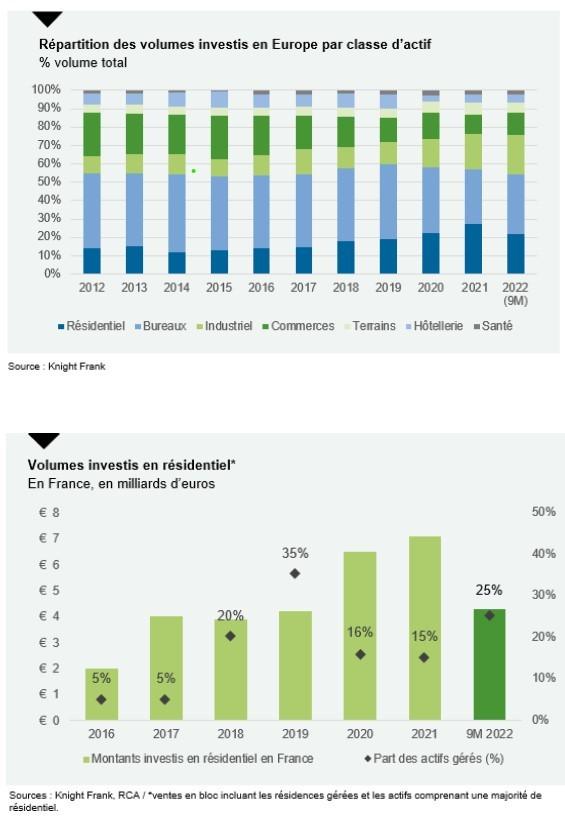

Avec un peu moins de 100 Mrds€ investis sur le marché résidentiel européen, un pic avait été atteint en 2021 grâce au dynamisme du marché allemand et à un 4e trimestre exceptionnel, représentant à lui seul plus de la moitié des volumes engagés sur l’année entière. 2021 avait aussi constitué la septième année de hausse consécutive de la part du résidentiel, qui avait ainsi représenté 27% de l’ensemble des volumes investis en Europe. Le record ne sera pas battu en 2022.

« Lors des neuf premiers mois, les sommes engagées sur le marché résidentiel européen s’élèvent à 44,5 milliards d’euros, soit une baisse de 8% sur un an. Si l’activité est restée soutenue au 1er trimestre, celle-ci s’est essoufflée aux 2e trimestre. Le recul s’est accentué au 3e trimestre, avec 10,8 milliards d’euros investis soit 38% de moins qu’à la même période en 2021, signe que le marché résidentiel n’est pas épargné par la détérioration du climat économique et la flambée de l’inflation » annonce Antoine Grignon, Directeur du département Investissement chez Knight Frank France.

L’augmentation rapide du coût de la dette pèse bien évidemment sur le marché de l’investissement immobilier. Pour 50% des 44 investisseurs internationaux interrogés par Knight Frank dans le cadre de son étude « European Living Sectors Investor Survey », ces nouvelles conditions de marché les contraignent à faire évoluer leur stratégie. « Dans les faits, ceci s’est traduit par un allongement des durées de négociation et le gel par certains acteurs, les plus dépendants de la dette en particulier, de leurs projets d’investissement », poursuit Antoine Grignon.

Des perspectives positives sur le long terme

Les perspectives de long terme sont toutefois positives. « Les bons fondamentaux du marché européen du logement, caractérisé par une offre restreinte, et les opportunités offertes par le vieillissement de la population, la hausse du nombre d’étudiants ou encore la diminution de la taille des ménages en font toujours une cible de choix pour les investisseurs », poursuit Antoine Grignon. D’autres facteurs sont favorables, à l’exemple de la résistance du marché de l’emploi. Par ailleurs, les salaires sont en hausse, comme en France où malgré une progression moindre comparée à l’inflation, l'indice du salaire mensuel de base dans le privé a augmenté de 0,9% au 3e trimestre 2022 et de 3,7% sur un an selon le ministère du Travail. Enfin, la hausse des taux d'intérêt a un impact plus important sur l'accession à la propriété, ce qui pourrait inciter les ménages à se tourner davantage vers la location.

Dans ce contexte, les résultats de l’enquête menée par Knight Frank confirment la solidité de l’appétit des investisseurs pour le logement : 75% des sondés déclarent ainsi vouloir augmenter de façon « significative » leurs investissements sur les marchés résidentiels européens lors des cinq prochaines années. Un quart déclarent même qu’ils pourraient, d’ici 2027, multiplier par deux leurs investissements dans le secteur résidentiel. « En volume absolu, l’ensemble des sommes que les 44 investisseurs internationaux interrogés par Knight Frank entendent allouer au résidentiel dans les cinq prochaines années représentent un total de 151 milliards d’euros, supérieur de 115% à la valeur actuelle de leur patrimoine de logements » détaille Antoine Grignon. Selon les résultats de cette enquête, trois pays seront particulièrement ciblés : le Royaume-Uni, l’Allemagne et l’Espagne. Le marché du BTR (build-to-rent) est particulièrement dynamique de l’autre côté des Pyrénées, à Madrid et Barcelone notamment, en raison d’une offre de logements insuffisante et de l’évolution progressive des mentalités en faveur de la location dans ce pays traditionnellement constitué d’une part élevée de propriétaires.

4,3 Mrds€ investis en France

Si les marchés anglais et allemand concentrent une grande part des volumes investis sur le marché résidentiel européen (44% en 2022 à fin septembre), la France conserve également une place importante, arrivant en 4e position derrière la Suède. Un record avait été atteint en 2021 dans l’Hexagone, avec 7,1 Mrds€ investis. L’activité reste soutenue en 2022 puisque 4,3 Mrds€ ont été investis à la fin du 3e trimestre, un volume supérieur à celui enregistré sur une année entière avant la crise sanitaire, mais constitué pour près de la moitié par la cession par CDC Habitat à CNP Assurances du portefeuille « Lamartine » pour un peu plus de 2 Mrds€.

Les Français représentent toujours la grande majorité des sommes investies sur le marché résidentiel hexagonal, soit une part de 85% proche de la moyenne des trois dernières années. Cette année, les Français se sont distingués par la signature de quelques grandes ou très grandes opérations, à commencer bien sûr par l’acquisition par CNP Assurances du portefeuille « Lamartine ». D’autres acteurs ont été à l’origine de transactions significatives, qu’il s’agisse d’assureurs (AG2R La Mondiale), de bailleurs sociaux (INLI) ou encore de SCPI/OPCI (Primonial Reim, La Française, etc.) disposant de liquidités importantes et souhaitant accroître leur exposition au logement.

Appétit solide pour le résidentiel géré

« Le résidentiel attire également un nombre important d’investisseurs internationaux. Après PGIM et HINES l’an passé, d’autres acteurs étrangers ont animé le marché français depuis le début de 2022. Ceux-ci s’intéressent tout particulièrement au résidentiel géré. Outre Lasalle Investment Management, M&G ou encore ABRDN sur le marché des résidences seniors et étudiantes, l’année 2022 a aussi été marquée par les acquisitions réalisées par DWS sur celui du BTR » indique Antoine Grignon, à l’exemple des VEFA recensées à La Garenne-Colombes et au Blanc-Mesnil.

L’appétit pour le résidentiel géré ne se limite pas aux investisseurs étrangers. Les Français ont également saisi quelques opportunités sur ce segment de marché, à l’exemple des projets signés par Primonial ou Euralye. Notons également l’intérêt accru de Sofidy pour le résidentiel, géré notamment, avec le lancement récent de son OPCI Grand Public « SoLiving ».

Le résidentiel géré représente par conséquent une part élevée de l’activité, soit 25% de l’ensemble des montants investis sur le marché résidentiel français à la fin du 3e trimestre 2022. Ce chiffre aurait même pu être plus important si l’offre n’était pas aussi restreinte, expliquant le nombre conséquent de VEFA, sur le segment des résidences seniors ou celui du coliving. Moins dynamique que l’an passé, le marché du coliving a tout de même vu la signature de quelques projets de grande taille, à l’exemple de la résidence de près de 10 000 m² acquise par Kley à Vélizy-Villacoublay ou, plus récemment, celle de 6 500 m² (« Bikube ») cédée par Vinci à Brownfields à Montpellier.

Quelles perspectives pour les mois à venir ?

Compte tenu du ralentissement constaté depuis quelques mois et de l’activité attendue au 4e trimestre, le marché résidentiel français affichera sur l’ensemble de l’année un résultat probablement inférieur de 20% au moins à celui de 2021. Comme pour les autres actifs immobiliers, la période est en effet à l’attentisme en raison de la remontée des taux d’intérêt et d’un climat économique et politique toujours très incertain, ce qui s’est traduit par la mise sur pause de plusieurs opérations.

Néanmoins, le résidentiel devrait rester l’un des segments les plus solides du marché immobilier français en raison de ses nombreux atouts tels que le manque durable d’offres et le statut de valeur refuge du logement.

« Si quelques points de vigilance demeurent, parmi lesquels l’impact de normes environnementales de plus en plus contraignantes, le marché résidentiel continuera également de profiter des changements d’usages liés à la crise sanitaire, poussant notamment les investisseurs, français et étrangers, à opter pour le résidentiel géré dans le cadre de leur stratégie de diversification », conclut Antoine Grignon.