Par Jean Philippe Donge, Head of Fixed Income de Banque de Luxembourg Investments (BLI)

Alors que le risque est une notion maintenant bien ancrée dans les pratiques de gestion, la notion d’impact peine à se généraliser au-delà de certaines sphères d’investisseurs avertis ; elle a cependant un rôle indéniable à jouer dans la construction d’un portefeuille face à des enjeux environnementaux et sociaux majeurs actuels.

« Le risque et l'incertitude font partie intégrante de l'activité humaine depuis ses débuts, mais ils n'ont pas toujours été qualifiés comme tels. Pendant la majeure partie de l'histoire, les événements aux conséquences négatives étaient attribués à la providence divine ou au surnaturel. Dans ces circonstances, les réponses apportées face à ces risques étaient la prière, le sacrifice (souvent d'innocents) et l'acceptation du sort, quel qu’il fusse, qui nous était réservé. Si les dieux intervenaient en notre faveur, nous obtenions des résultats positifs et s'ils ne le faisaient pas, nous souffrions ; le sacrifice, quant à lui, devait apaiser les esprits qui étaient à l'origine des mauvais résultats. Aucune mesure de risque n'était donc considérée comme nécessaire, car tout ce qui arrivait était prédestiné et régi par des forces indépendantes de notre volonté. »

Une situation emprunte de dichotomie

En l’espace d’une semaine j’ai eu l’opportunité de participer à un séminaire sur l’impact investing ainsi qu’à une conférence sur l’état du marché de la dette des pays émergents.

Durant cette semaine, j’ai été frappé de voir à quel point le monde des investisseurs à impact (fondations, family offices, congrégations religieuses, milieu académique…, que j’appellerai « le Monde 1 » pour les besoins de l’analyse) et celui des investisseurs plus traditionnels auquel j’appartiens (appelons-le « le Monde 2 »), semblaient totalement dissociés l’un de l’autre pour ne pas dire s’ignorer. Alors que les premiers évoquaient l’irrémédiable entrée de l’humanité dans la décennie décisive pour limiter autant que possible les changements climatiques, les seconds continuaient à rechercher les meilleures valorisations relatives sur le marché de la dette des pays émergents. Quelques jours plus tard, dans le cadre d’une rencontre avec différents gérants et conseillers issus du monde de l’assurance ou de la sélection de fonds, je discutais de la manière d’aborder les questions de durabilité et d’impact en tant qu’investisseurs. Et là encore, je n’ai pu que constater la difficulté d’associer favorablement les concepts d’impact et d’investissement ou plutôt, d’impact et de performance (ou rendement attendu).

Les Objectifs de développement durables des Nations unies et surtout leur mise en forme dans une méthodologie d’investissement ne semblent pas encore aller de soi pour beaucoup d’entre nous qui appartenons au Monde 2. Même des gérants expérimentés ne conçoivent toujours que difficilement le fait d’associer ces deux notions. Le rendement attendu d’un placement comparé à telle alternative ou à telle autre demeure encore trop souvent le principal élément de réflexion.

Le risque, une notion déjà bien ancrée

Aujourd’hui, en finance, la dimension de risque qui n’était pourtant pas une évidence au début, s’est généralisée au fil des crises pour devenir une notion indispensable à l’ensemble des secteurs de la finance et aboutir à la définition du principe de rendement ajusté pour le risque. En gestion par exemple, il est souvent fait référence au ratio de Sharpe qui permet de relativiser la performance par rapport à la hauteur du risque pris dans la construction d’un portefeuille. Les gérants de fonds sont souvent comparés sur cette base.

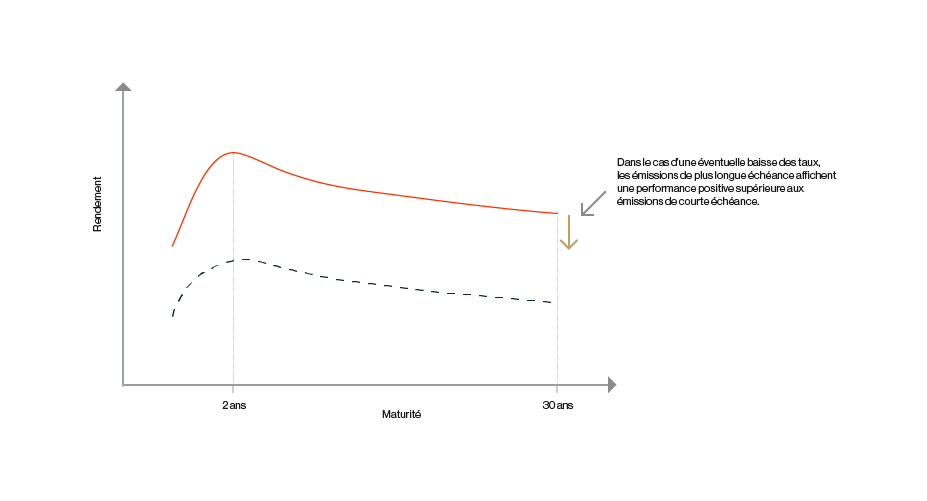

Plus généralement, un gérant cherche à optimiser sa gestion en arbitrant différentes sources de risque. Cette optimisation peut ainsi s’effectuer au niveau de l’allocation entre classes d’actifs en exploitant les décorrélations. Par exemple, dans le cas d’une courbe de taux inversée (rendement des échéances courtes plus élevé que le rendement offert par les échéances longues), bien que les émissions d’échéance courte offrent un rendement plus élevé que les émissions plus longues (voir graphique infra), un gérant de portefeuille peut décider de se positionner sur une échéance longue d’un émetteur souverain de bonne qualité.

Ce positionnement lui permettra de bénéficier de la sensibilité plus importante de cette émission à une baisse des taux ce, dans un contexte de contraction de l’économie induisant une correction des actifs plus risqués qui figurent au portefeuille. Le positionnement sur un emprunt souverain long permet donc d’atténuer les pertes éventuellement subies sur les composantes plus risquées du portefeuille (les actions par exemple).

Source : BLI

De façon plus générale, la formalisation de la notion de risque au cours des dernières décennies a permis à l’industrie de voir éclore de nouveaux métiers dont celui du capital-risque. Selon Ronald Cohen, co-fondateur du fonds de capital-risque Apax Partners, « cette industrie a pu participer pleinement à la révolution technologique du fait d’une prise en compte systématique du risque ». En ce sens, grâce à une meilleure maîtrise de cette dimension, le capital a pu être orienté de façon plus efficace permettant l’avènement d’innovations majeures et d’acteurs tels que Google ou Amazon.

Il s’avère donc que la notion de risque, qui pouvait paraître incongrue ou contre-nature pour des investisseurs en quête de performance, a fini par s’imposer et donner lieu à une amélioration des pratiques à différents niveaux du métier de la finance.

L’impact, une notion encore barbare

« Notre système actuel encourage les décisions fondées sur le gain maximal avec le minimum de risque ; il faut aller vers un système qui favorise l’enrichissement et le plus haut niveau d’incidence sociale positive avec le minimum de risque. Cette incidence sociale doit être inscrite dans l’ADN de nos sociétés, elle doit faire partie d’un trépied associant le risque, le rendement et l’impact social, capable d’influencer chacune de nos décisions en matière de consommation, d’emploi, d’activité et d’investissement. Elle doit devenir une force motrice de notre économie. »

La notion d’impact est encore trop peu intégrée dans les discussions et réflexions menées dans notre industrie. Outre la performance et le risque qui constituent actuellement les deux premières (et quasi uniques) dimensions en matière d’investissement, la génération d’impact devrait être considérée comme une nouvelle dimension qui complète les deux précédentes. Elle s’invite, pour ne pas dire s’impose de plus en plus, dans la sphère financière notamment via la règlementation SFDR et la taxonomie européenne. Si ce n’est déjà le cas, les entreprises issues d’autres secteurs devront, elles aussi, indiquer la part de leurs activités et investissements à caractère durable.

Cependant, et c’est un fait certain, les différents acteurs de la planète Finance, et en particulier ceux issus du Monde 2, ont encore du mal à s’y retrouver. De plus, des doutes subsistent quant à la meilleure façon de parvenir à générer de l’impact et à le mesurer.

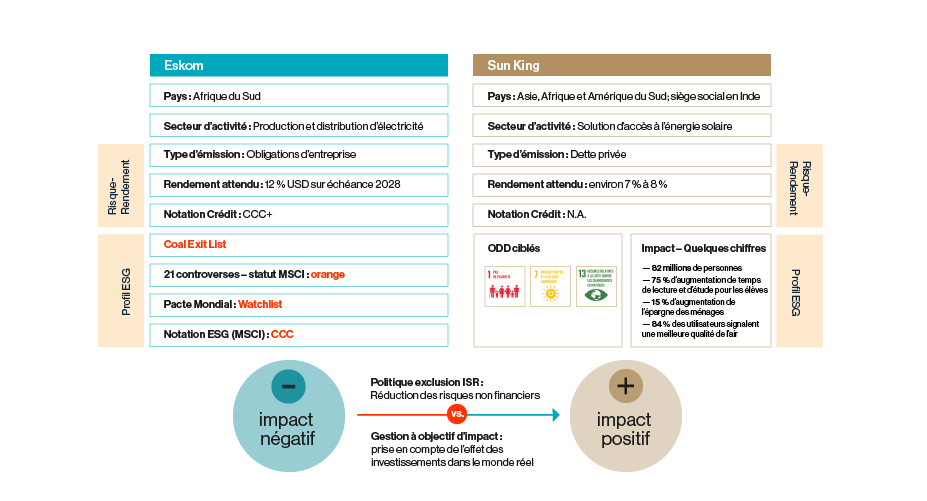

Aujourd’hui, les détenteurs d’actifs, les investisseurs ainsi que leurs conseillers ont le choix d’allouer leurs avoirs sur des produits, des classes d’actifs, des émetteurs et des instruments présentant différents niveaux de rendements attendus. Je le mentionnais plus haut, le Monde 2 s’entend sur l’attractivité relative d’émetteurs tels qu’Eskom et Petrobras, identifiés comme favoris par bon nombre de ces analystes et investisseurs. Il y a quelques jours, l’emprunt de l’émetteur public sud-africain, Eskom (première compagnie de production et de distribution d’électricité en Afrique du Sud), affichait un rendement de près de 12% en dollar sur son émission échéant en 2028. A ces niveaux, l’entité entièrement détenue par l’état sud-africain constitue une opportunité incontournable pour un gérant obligataire spécialisé sur les pays émergents qui raisonne en fonction des seules dimensions du risque et du rendement.

Cependant, un nombre croissant de gérants se trouvent aujourd’hui empêchés de souscrire à ce type d’emprunt du fait d’une politique ISR qui, fort probablement, exclut un émetteur avec des caractéristiques ESG similaires. En effet, Eskom figure sur la Global Coal Exist List (GCEL) de l’ONG Urgewald, affiche 21 controverses sur la plateforme MSCI ESG et une notation MSCI ESG faible. La société se retrouve également sur la Watchlist quant au respect du Pacte Mondial des Nations Unies (UNGC : United Nations Global Compact) en matière de conformité sur les droits humains et le droit du travail.

Un cas, s’il en est, qui illustre que le rendement (ajusté du risque) ne constitue déjà plus le seul objectif en matière d’investissement.

En pratique, par ces exclusions, les investisseurs réduisent non pas les risques purement financiers mais bien le risque social et/ou environnemental qui est lié à des activités ou comportements peu respectueux des bonnes pratiques sociales et/ou environnementales.

Et au-delà des différents facteurs d’exclusion (GCEL, Controverses, UNGC, etc.), aujourd’hui, la Commission européenne (entre autres instances) mais également de plus en plus de clients nous incitent à intégrer dans nos portefeuilles des sociétés dont les activités sont en mesure d’atténuer le changement climatique ou d’œuvrer à une amélioration des conditions sociales des communautés les plus démunies.

En regard de cet exemple d’investissement de type plutôt traditionnel et pour lequel les instruments financiers utilisés sont relativement liquides (émissions obligataires disponibles sur un marché secondaire), nous pouvons opposer l’exemple d’émetteurs proposant des solutions d’accès à l’énergie solaire de façon décentralisée comme Sun King ou Solar Africa dont les activités s’alignent sur certains des Objectifs de développement durable dont le numéro 7 (énergie propre et d’un coût abordable). Dans ce cas, les instruments utilisés sont plutôt de type dette privée (avec peu d’activités sur un marché secondaire). La criticité des besoins couverts par ces acteurs (accès à l’énergie renouvelable et abordable pour les communautés les plus démunies, inclusion financière, logement abordable, etc.) confère à ces instruments un caractère relativement résilient et une certaine décorrélation par rapport aux fluctuations des marchés financiers. De fait, les rendements attendus varient moins que pour une obligation disponible sur un marché secondaire. Le rendement attendu sur un tel investissement est de l’ordre de 7 à 8% en USD…

Sources : BLI, SIMA – Social Investment Managers and Advisors, Sun King, MSCI ESG, UNGC, Urgewald[8]

Une prise de conscience disparate : l’édification de ponts entre les deux mondes est inéluctable

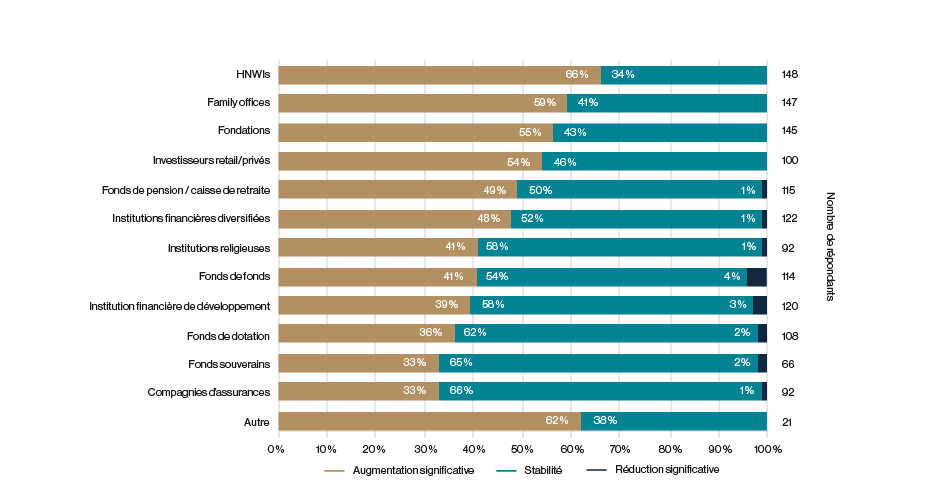

Comme en attestent de nombreuses études sur le sujet, la prise de conscience de l’importance de la thématique de l’impact est réelle notamment parmi les détenteurs d’actifs (« asset owners ») : HNWI, family offices, fondations, investisseurs privés et retail, etc...

Source: GIIN, 2020 Annual Impact Investor Survey

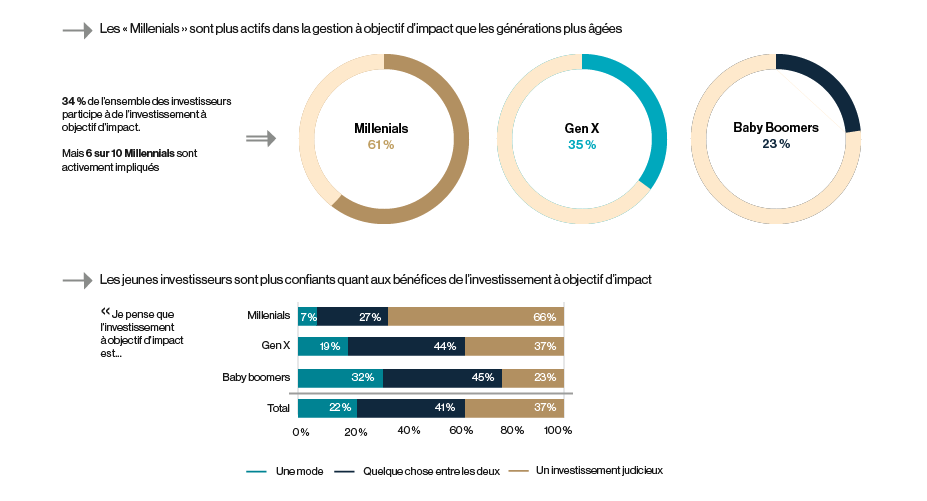

Les jeunes générations semblent également montrer un intérêt plus marqué que leurs aînés. Entre 2019 et 2021, Fidelity Charitable a publié différentes études qui rendent compte de l’écart qui existe entre les conseillers et leurs plus jeunes clients sur la compréhension de l’investissement à impact. Alors que plus de 70% des Millennials et des Gen-Xers fortunés déclarent avoir effectué un investissement à impact, seuls 49% des conseillers pensent que la pratique de l’investissement à des fins sociales ou environnementales est une tendance à long terme et seuls 53% des conseillers disent bien comprendre le sujet.

Source : Fidelity Charitable

De fait, la question qui se pose maintenant est de savoir comment et dans quelle mesure l’ensemble des acteurs impliqués à différents niveaux, des détenteurs d’actifs aux gérants, en passant par les conseillers en investissement, va intégrer cette dimension dans son approche à la lumière d’applications équivalentes déjà adoptées et pratiquées naturellement dans le cadre de la dimension du risque.

La collaboration entre les différents acteurs de l’industrie (via, par exemple des solutions de blended finance) et au-delà, les questions de mesure et de reporting de l’impact sont autant de prérequis qui permettront une adoption plus aisée et efficace de cette nouvelle dimension et un engagement marqué des investisseurs à considérer ce type de solutions d’investissement.

« L’impact investing va plus loin que les investissements environnementaux, sociaux et de gouvernance (ESG) à deux titres : tout d’abord, il ne se borne pas à éviter les impacts négatifs, mais recherche à en créer de positifs ; ensuite, il place au premier plan la mesure de l’impact qu’il crée. Les investissements du type ESG n’appliquent pas de dispositifs de mesure mais évaluent les données résultant des engagements ESG d’une entreprise de manière qualitative et non standardisée. Ce type d’évaluation ne permet pas de s’appuyer sur des comparaisons fiables entre activités ou entre entreprises. A l’inverse, le véritable investissement à impact remplace les conjectures par des données solides. »