Par Thomas Samson est gérant de portefeuille chez Muzinich

Risque en capital. La valeur des investissements et les revenus qu'ils génèrent peuvent baisser comme augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l'intégralité du montant investi.

Malgré l'affaiblissement de l’environnement macroéconomique, les valorisations du high yield européen ont atteint ce que nous estimons être des niveaux intéressants. Est-ce le bon moment pour envisager une allocation ?

Sous l'effet conjugué des pressions inflationnistes, d'un choc brutal sur les matières premières et l'énergie et d'un changement de politique monétaire des banques centrales, les marchés obligataires ont subi l'une des corrections les plus importantes jamais enregistrées. Pourtant, alors que l'anxiété croissante des investisseurs s'est traduite par un sell off généralisé du marché, nous pensons que l’environnement technique négatif avec des sorties de capitaux ininterrompues sur le marché du high yield européen depuis le début de l'année, combinées à une hausse rapide des rendements réels, a généré des valorisations qui présagent de perspectives plus constructives pour générer des performances positives.

Selon nous, il existe plusieurs raisons pour lesquelles les investisseurs devraient envisager une allocation au high yield européen.

Valorisations

Les spreads de crédit se négocient à des niveaux plus larges que leur moyenne à long terme (y compris avant 2015, lorsque l'assouplissement quantitatif monétaire a été introduit en Europe). Combinée à la hausse des rendements, la classe d'actifs affiche désormais un prix moyen inférieur à 83 (au 30 septembre 2022).[1] Avec des obligations remboursables au pair, cela offre aux investisseurs un potentiel de plus-values que nous pensons significatif.

Graphique 1 : Prix et Spreads du High Yield Européen

Source : ICE Index Platform. Données au 30 septembre 2022. ICE BofA BB-B

European Currency Non-Financial High Yield Constrained Index (HP4N). Les points de vue et l'opinion de Muzinich sont donnés à titre d'illustration uniquement et ne doivent pas être interprétés comme des conseils en matière d'investissement.

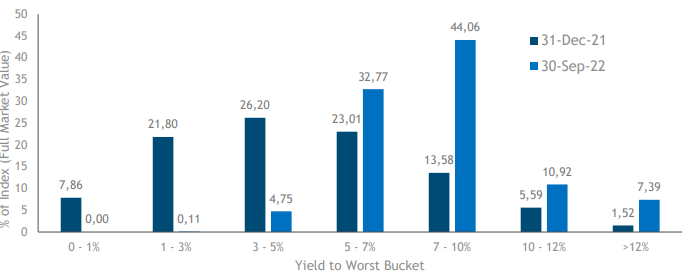

Toutefois, si les rendements sont aujourd'hui nettement supérieurs à ce qu'ils étaient au début de 2022, le nombre d'obligations en difficulté (distressed) dont le rendement est supérieur à 10 % reste relativement faible (graphique 2), ce qui indique que les fondamentaux sous-jacents de la classe d'actifs restent relativement solides.

Graphique 2 : Alors que les rendements ont augmenté, le pourcentage d'obligations en difficulté (distressed) reste faible

Source : ICE Index Platform. Données au 30 septembre 2022. ICE BofA BB-B

European Currency Non-Financial High Yield Constrained Index (HP4N). Les points de vue et l'opinion de Muzinich sont donnés à titre d'illustration uniquement et ne doivent pas être interprétés comme des conseils en matière d'investissement.

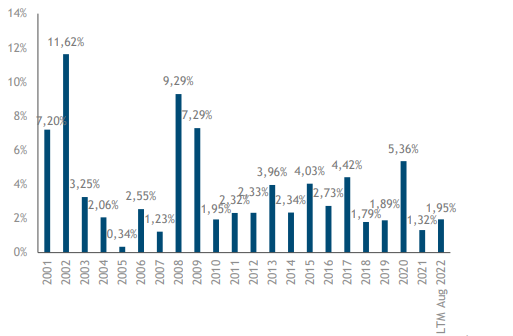

Niveau de défaut contenu

L’affaiblissement de l’environnement macroéconomique est susceptible d’affecter les entreprises. Comme le montre le graphique 3, le taux de défaut sur les douze derniers mois (LTM) est actuellement d’environ 2%, après avoir oscillé entre 2 et 5% au cours de la dernière décennie. Bien qu’il soit probable que les défauts augmentent, nous pensons que les taux de défaut devraient être relativement contenus (à moins que la récession ne devienne sévère) pour plusieurs raisons :

- Historiquement, les défauts n’ont jamais atteint les niveaux actuellement pris en compte par le marché

Sur la base du niveau actuel de l'iTraxxCrossover à 655bps, le marché implique un taux de défaut cumulé de 44% au cours des 5 prochaines années, en supposant un taux de recouvrement de 40%. Ce n'est pas un niveau que nous avons connu auparavant ; même pendant la grande crise financière, les défauts ont culminé à un peu plus de 9% et ont ensuite diminué au cours des 3 années suivantes (Graph. 3).

Graphique 3 : Taux de défaut annuel

Source : Moody’s Europe Trailing 12-Month Issuer-Weighted Spec-Grade Default Rate Forecasts. Données en date du 31 août 2022.

Les données les plus récentes disponibles ont été utilisées. Vues et opinions de Muzinich, à ne pas interpréter comme des conseils d'investissement.

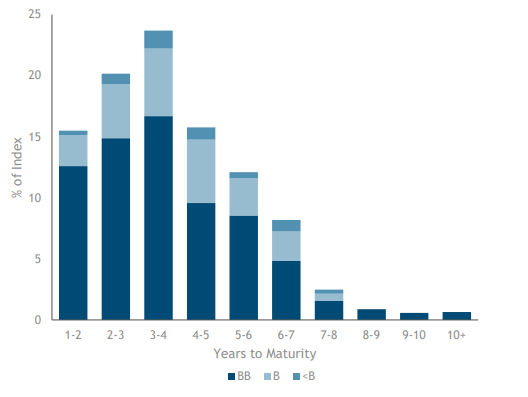

- Pas de mur de refinancement

Il y a également un nombre limité d'émetteurs ayant besoin de se refinancer au cours des 12 à 24 prochains mois en raison des émissions importantes en 2021. Cela nous conforte dans l'idée qu'il est peu probable que nous assistions à un pic inattendu de défauts à court terme. En outre, les obligations notées BB constituent une proportion élevée de l'indice arrivant à échéance dans les 1-2 prochaines années, qui ont généralement un meilleur accès au financement du marché.

Graphique 4 : Pas de mur de refinancement

Source : ICE Index Platform. Données au 30 septembre 2022. ICE BofA Euro High Yield Constrained Index (HEC0).

A des fins d'illustration uniquement, ne doit pas être interprété comme un conseil en investissement.

Positionner un portefeuille high yield dans un environnement de récession

Il est clair que des risques subsistent et que la classe d'actifs n'est pas à l'abri d'une faiblesse macroéconomique dans les mois à venir. Par conséquent, nous poursuivons une stratégie prudente de sous-allocation aux secteurs cycliques tels que la vente au détail d’une part et d’exposition aux secteurs plus défensifs tels que la santé et les télécommunications d’autre part.

L'augmentation de l'exposition aux crédits de qualité supérieure avec des bilans solides, tout en réduisant l'exposition aux émetteurs plus petits et moins connus (qui sont moins liquides et moins soutenus par les investisseurs), devrait également contribuer à fournir une protection pendant les périodes de volatilité élevée. Nous continuerons, bien entendu, à nous concentrer sur l'analyse fondamentale du crédit avant d'investir, en mettant l'accent sur la préservation du capital et la protection contre les baisses.