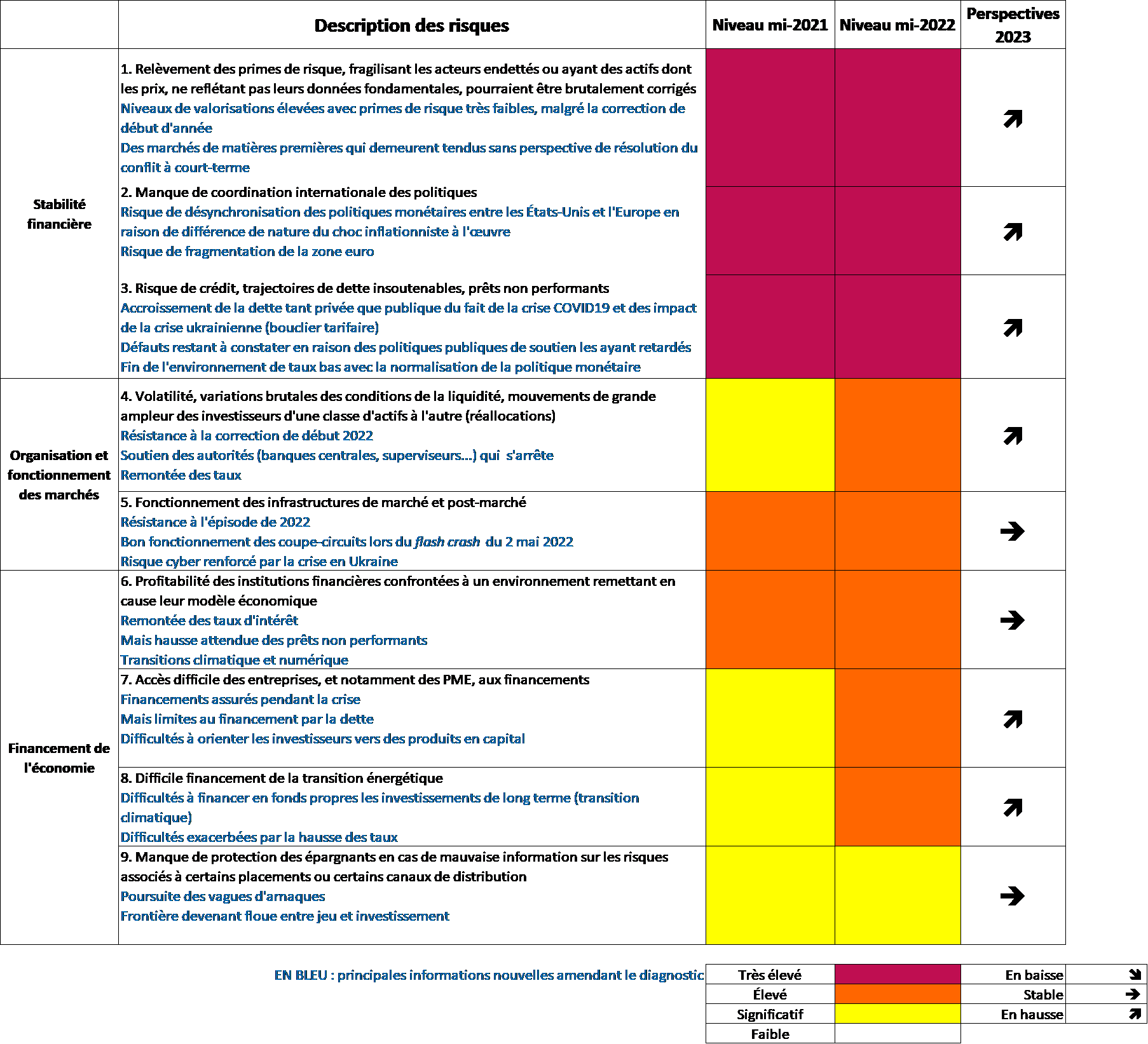

Dans le contexte de la guerre en Ukraine et de remontée des risques sanitaires, l’édition 2022 de la cartographie des risques fait le constat de risques économiques et financiers accrus : tensions inflationnistes, accélération de la normalisation des politiques monétaires, pression sur la solvabilité des entreprises et correction des marchés financiers.

L’effet conjugué de l’invasion de l’Ukraine par la Russie et de la résurgence du risque sanitaire, notamment en Chine, ont dégradé l’environnement des marchés financiers et les perspectives de croissance tout en accentuant les tensions inflationnistes apparues lors de la reprise post-covid. Durant les premières semaines du conflit, les cours de certaines matières premières (l’énergie, les grains et les métaux) ont été multipliés par deux, voire trois et la volatilité s’est accrue. Les appels de marge ont atteint des niveaux inédits pour des participants de marchés essentiellement non financiers, avec des inquiétudes sur leur capacité à les honorer. Le marché du nickel a fermé temporairement pour la première fois de son histoire et l’ensemble des transactions réalisées le 8 mars 2022 ont dû être annulées.

Dans ce contexte de tensions inflationnistes qui pourraient perdurer, les grandes banques centrales occidentales ont été amenées à accélérer la normalisation de leur politique monétaire et à mettre fin à l’environnement de taux bas. L’inflation a en effet atteint des niveaux record avec +8,6 % sur un an en mai 2022 aux États-Unis et +8,6% en juin 2022 dans la zone euro.

Sur les marchés, les prix d’actifs ont connu une correction sensible depuis le début de l’année 2022 : fin juin 2022, le CAC 40 (dividendes réinvestis) a perdu près de 15 % par rapport à son niveau de fin 2021, mais les cours restent volatils et les valorisations demeurent élevées sur certains segments. Une correction abrupte des marchés ne peut donc toujours pas être exclue. Conséquence de la remontée des taux, et au regard du niveau de l’endettement, le risque d’insolvabilité pourrait également progresser pour les entreprises, et plus particulièrement dans les secteurs à forte consommation d’énergie.

La gestion d’actifs a bien résisté à l’impact des sanctions imposées par la communauté internationale à l’encontre de la Russie et de son allié biélorusse, ainsi que des contremesures adoptées par la Russie. Les fonds français détenaient peu de titres russes avant le début de la guerre, néanmoins les sanctions ont rendu extrêmement difficile la valorisation de certains actifs.

L’AMF observe également que les niveaux de levier des fonds d’investissement alternatifs demeurent limités et ne nécessitent pas la mise en œuvre effective de l’article 25 de la directive sur les gestionnaires de fonds alternatifs (AIFM) qui permet désormais aux autorités compétentes de plafonner le levier en cas de prise de risques excessive.

La fin de la politique monétaire accommodante aura des conséquences sur la valorisation de l’ensemble des titres en portefeuille. Dans un contexte de hausse de taux d’intérêt, les fonds obligataires ainsi que les fonds monétaires pourraient enregistrer une baisse de performance associée à des réallocations de portefeuille. Les fonds immobiliers cumulent un ensemble de facteurs de risque liés à des tensions sur le marché immobilier résidentiel mais aussi sur le marché de l’immobilier commercial, très impacté par la pandémie de Covid. Par ailleurs, l’année écoulée a confirmé le développement de la finance à effet de levier dont les encours, également tirés par l’essor des fonds de capital investissement, ont atteint des niveaux semblables à ceux observés avant la crise de 2008.

Les infrastructures de marchés ont bien résisté à des incidents tels que le flash crash de début mai 2022, reflétant le bon fonctionnement des coupe-circuits. Néanmoins le risque cyber demeure élevé pour les acteurs financiers dans le contexte de la guerre en Ukraine.

Un grand défi reste celui du financement de la transition énergétique, qui implique des investissements longs et de rentabilité limitée dans un environnement de taux plus élevés.