Orféor, qui accompagne les acteurs publics locaux dans la gestion de leur dette, de leur trésorerie et dans le financement de leurs projets, a dévoilé les résultats de l’Observatoire des financements du secteur public local. Réalisée sur la base de l’ensemble des offres reçues et contrats d’emprunt signés sur l’exercice 2021 par les collectivités clientes d’Orféor, cette étude rend compte du panorama des acteurs du financement du secteur public local en 2021, de l’évolution de l’offre bancaire ainsi que des perspectives 2022.

En synthèse, ce qu'il faut retenir

- Des taux toujours bas (<1%), mais en hausse ;

- Une concurrence accrue et une offre bancaire concentrée ;

- Un leader (La Banque Postale) renforcé et un retour en force de BPCE (CFF) ;

- L’avènement du prêt à taux fixe 20 ans…

“L’année 2021, marquée par un début de normalisation des politiques monétaires, un retour de la croissance et de l’inflation, ainsi qu’une hausse des taux (notamment longs), fût une année encore très favorable aux emprunteurs. Mais les incertitudes persistent, ce qui ne sera pas sans conséquences sur le marché du financement du secteur public en 2022 et devraient pousser les emprunteurs à agir dès que possible pour sécuriser ce qui peut encore l’être (taux, liquidités, épargnes...)” résume Alexis Maréchal, Directeur de mission d’Orféor.

Un marché plus concurrentiel, mais favorable aux grandes structures

Si la concurrence s’est globalement renforcée sur le marché du financement du secteur public en 2021, avec un taux de couverture (volume proposé par les banques / volume demandé par les emprunteurs) en hausse par rapport à 2020 (à 430% contre 394%), cette tendance haussière reste particulièrement marquée chez les grandes collectivités (50.000 – 100.000 hab.) qui peuvent accéder à un plus grand marché de prêteurs (plateforme de financement notamment), avec des montants plus importants… Ce taux varie également selon la solvabilité des collectivités matérialisée par leur capacité de désendettement.

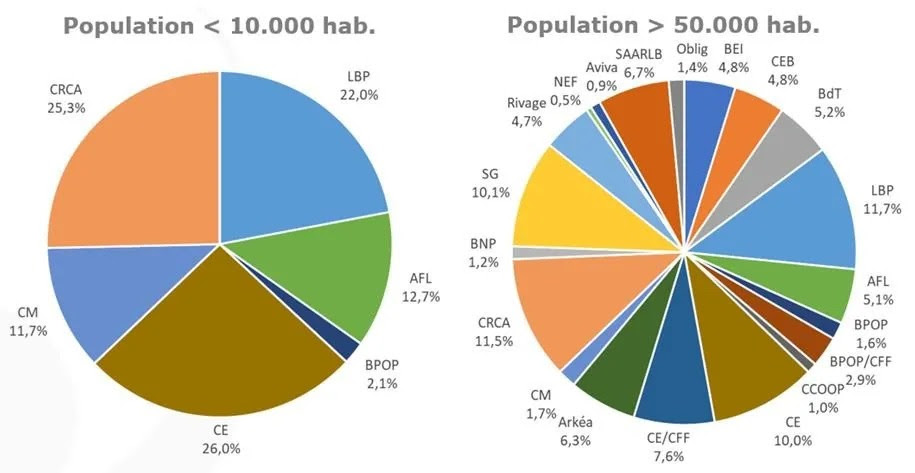

L’Observatoire souligne qu’en 2021 les "petites" collectivités (<10.000 habitants) n’ont eu accès qu’aux banques locales et "historiques" (5 prêteurs), sans oublier l’Agence France Locale qui continue de jouer son rôle de source de diversification pour cette strate. Tandis que les plus grosses collectivités ont fait face à un foisonnement de l’offre (20 prêteurs !).

La Banque Postale reste leader, le retour en force de BPCE

Si l’on se penche un peu plus en détail sur les acteurs (financeurs) présents sur ce marché en 2021, l’Observatoire souligne le maintien d’une bonne diversité des partenaires financiers, avec six grands ensembles qui dominent toujours le marché. Ils sont rejoints par une nouvelle offre diverse mais rassemblée sous l’égide des plateformes de financement.

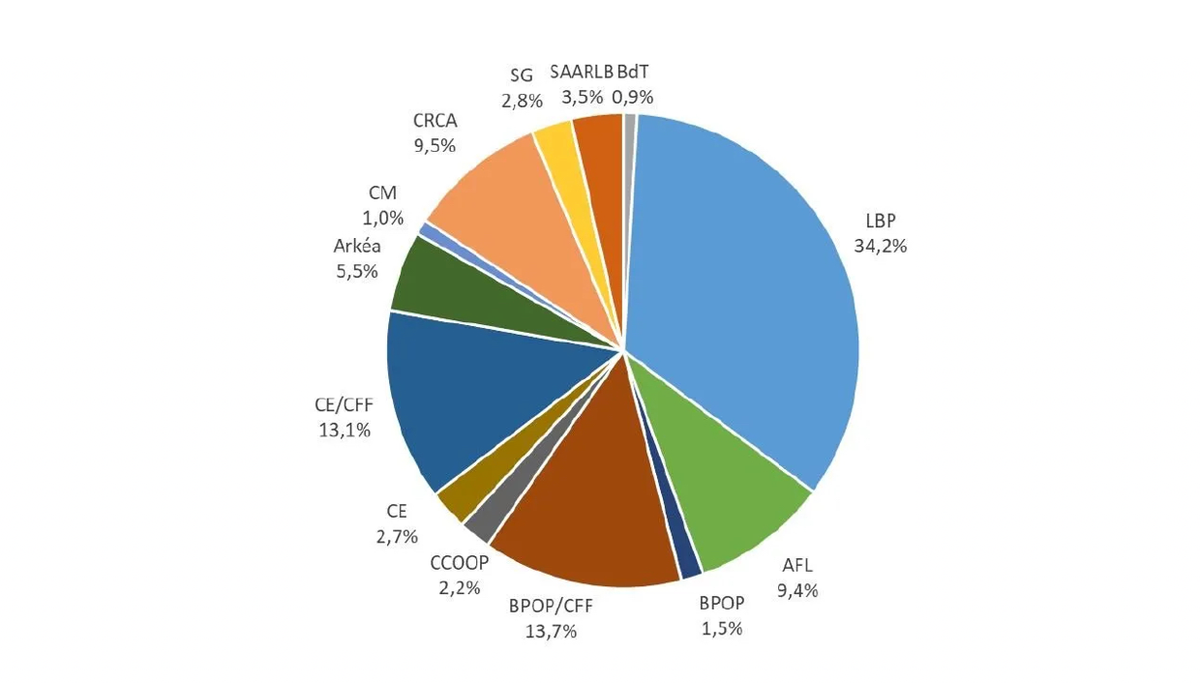

Pour ce qui est des parts de marché, La Banque Postale confirme encore son statut de leader (selon le panel Orféor) avec 34,2% des encours récupérés en 2021 (24,8% en 2020). Suivie par la Compagnie de financement foncier, qui gagne près de 15% de part de marché en un an, représentant à eux deux 60% des nouveaux encours 2021. Le Crédit Agricole et l’Agence France Locale se répartissent équitablement 20%, tandis que les autres établissements prêteurs (Banque des Territoires, SocGen, Crédit Agricole, Arkea, Crédit mutuel, etc.) voient leur part de marché diminuer cette année et se contenter donc des 20% restants.

A noter que si La Banque Postale se renforce sur les petites structures, BPCE se focalise elle davantage sur les grands comptes.

“Un marché concentré, sainement concurrentiel, avec de nouveaux acteurs, qui permet une diversification et une optimisation des offres, et qui profite donc encore aux emprunteurs” commente Alexis Maréchal, Directeur de mission d’Orféor

Le taux fixe incontournable ; le 20 ans plébiscité

A la fois le plus proposé par les banques et le plus demandé par les emprunteurs, le taux fixe s’est imposé, représentant en 2021 98% du nouvel encours.

L’Observatoire souligne également que, contrairement à une époque pas si lointaine où le taux fixe à 15 ans dominait, ce dernier se marginalise au profit du 20 ans qui représente en 2021 plus de 50% des contrats souscrits. Les emprunteurs profitent des taux bas actuels pour se donner quelques marges de manœuvre via l’allongement des prêts.

Des taux en hausse mais toujours très bas

Si les taux sont globalement remontés, ils restent encore très bas et n’auront toujours pas, en 2021, dépassé les 1% : en 2021, le taux moyen à 15 ans est à 0,73% (0,67% en 2020) ; tandis que le 20 ans est à 0,87% (0,77% en 2020). Une situation qui semble déjà appartenir au passé puisque ces taux ont déjà largement franchi les 1% depuis le début de cette année : 1,04% en moyenne sur 15 ans et 1,23% sur 20 ans.

2022, une année plus chère pour les emprunteurs ?

Le contexte politique et géopolitique, les poussées inflationnistes, les politiques de restriction monétaires et la hausse des taux longs, vont sans aucun doute impacter la couverture des besoins de financements en 2022.

“Face à ces contraintes et ces incertitudes, comment agir, couvrir ses besoins de financements et protéger ses niveaux d’épargne ? Selon nous, la priorité doit être de lancer ses consultations dès que possible, d’aller chercher ce que les banques ont à offrir, en multipliant les sources et les canaux d’emprunt, en renégociant ses encours, avec un cahier des charges précis et un éventuel recours aux instruments de couverture” précise Alexis Maréchal, avant de conclure : “S’il ne fait pas de doute que 2022 coûtera plus cher, et face à des marchés et un contexte déstabilisant, il paraît plus que jamais indispensable pour les emprunteurs de se donner un cap et de se doter d’outils qui permettront d’avoir une excellente visibilité budgétaire afin de financer les infrastructures et les équipements nécessaires”